Maßnahmen zum Erhalt der Arbeitsfähigkeit in der Großregion

Maßnahmen zum Erhalt der Arbeitsfähigkeit in der Großregion

Kurzarbeit und Telearbeit: tiefe Umbrüche für die Grenzpendler

Im Frühjahr 2020 breitet sich die COVID-19-Epidemie in Europa aus und wird in kürzester Zeit zur Pandemie.

Von den nationalen Regierungen werden Maßnahmen ergriffen, um die Ausbreitung des Virus einzudämmen. Innerhalb der Großregion werden diese Maßnahmen die Gewohnheiten und das tägliche Leben von Arbeitnehmern und Bürgern gleichermaßen stark verändern. Die Auswirkungen der Grenzschließung innerhalb des Kooperationsraums sind nicht nur den Grenzgängern in Erinnerung geblieben.

Nach zwei Jahren Gesundheitskrise richten wir den Blick auf die beiden arbeitsmarktpolitischen Maßnahmen, zur Ausübung beruflicher Tätigkeiten auch für Grenzgänger: das ist zum einen der rasante Ausbau der Möglichkeiten zur Telearbeit und zum anderen die Anpassung der Kurzarbeiterregelung.

Telearbeit und ihre sozialversicherungsrechtlichen Auswirkungen

Telearbeit muss in jedem Staat geregelt und reguliert werden (Arbeitsrecht, Ausstattung, Vertraulichkeit). Für Grenzgänger gibt es hier zusätzliche Hürden. Personen, die von zuhause aus in ihrem Wohnsitzland arbeiten, können ggf. nicht mehr als Grenzgänger betrachtet werden und müssen sozial- und steuerrechtlich anders behandelt werden.

Die europäische Gesetzgebung sieht folgendes Prinzip vor: Eine Person, die ihre berufliche Tätigkeit in mehreren Mitgliedstaaten der Europäischen Union ausübt, kann nur in einem Land beitragspflichtig sein. Im vorliegenden Fall bleibt der Grenzgänger weiterhin in seinem gewöhnlichen Beschäftigungsland sozialversicherungspflichtig, wenn die Beschäftigung in seinem Wohnsitzland im Rahmen der Telearbeit 25% seiner gesamten Arbeitszeit oder seines Arbeitsentgelts nicht überschreitet.

Bei Überschreitung diese Grenze (wenn die Tätigkeit im Wohnsitzland 25% oder mehr der gesamten Arbeitszeit / des gesamten Arbeitsentgelts ausmacht) muss der Arbeitnehmer in seinem Wohnsitzland sozialversichert sein und unterliegt mit seinen kompletten Einkünften der Sozialversicherung dieses Landes. Angesichts der unterschiedlichen Besteuerung in den Ländern können die finanziellen Folgen für den Arbeitnehmer enorm sein. Zudem muss das Unternehmen im Beschäftigungsland Sozialversicherungsabgaben im Wohnsitzland des Arbeitnehmers zahlen. Es muss den Arbeitnehmer bei der ausländischen Sozialversicherungsanstalt anmelden und die ausländischen Sozialversicherungsabgaben dorthin abführen, was mit erheblichem Aufwand verbunden ist und ein Hemmnis für die Telearbeit von Grenzgängern darstellt.

Gleich zu Beginn der Gesundheitskrise im Frühjahr 2020 wurde zwischen den Ländern der Großregion vereinbart, dass Arbeitnehmer über die 25%-Grenze hinaus Telearbeit leisten können, aber weiterhin in ihrem Tätigkeitsland Beiträge zahlen müssen. So konnten sie Telearbeit in gleicher Weise wie andere Arbeitnehmer in Anspruch nehmen. Um die Krise zu bewältigen, wurde diese Flexibilität gegenüber der EU-Verordnung bis 2021 verlängert und gilt derzeit für die Länder der Europäischen Union bis zum 30. Juni 2022.

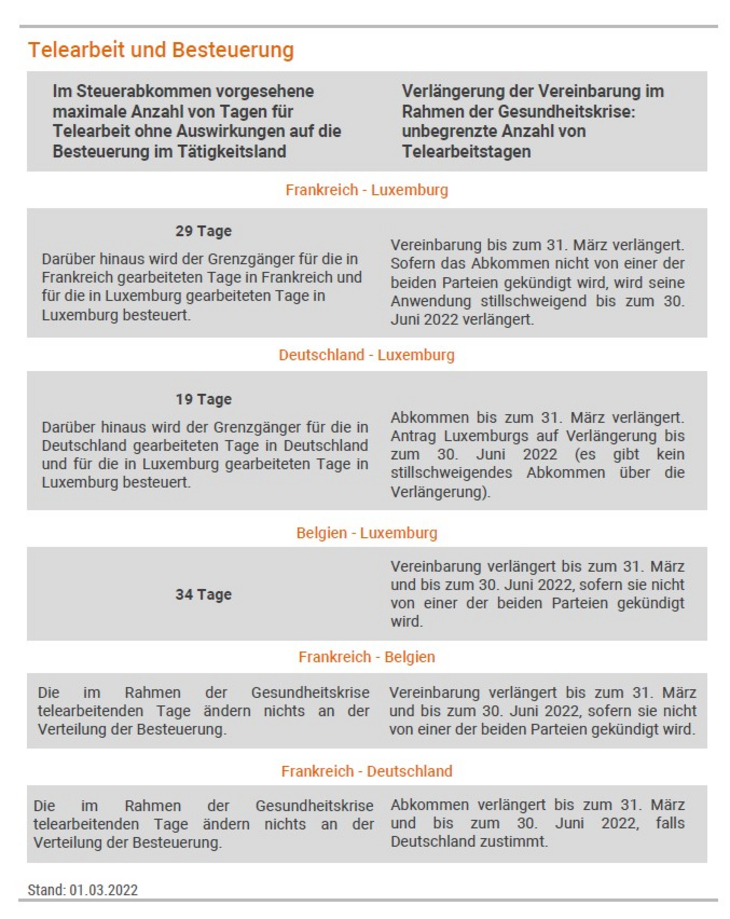

Telearbeit und ihre steuerlichen Auswirkungen für Grenzgänger

Um die Telearbeit für Grenzgängern zu vereinfachen, hatten die Behörden der Großregion bereits Mitte März 2020 beschlossen, dass die uneingeschränkte Telearbeit im Wohnsitzstaat keine Auswirkungen auf die Besteuerung von Grenzgängern haben wird, die im Tätigkeitsland erfolgt (nur Grenzgänger aus Frankreich nach Deutschland und aus Deutschland nach Frankreich, die im Grenzgebiet wohnen, zahlen ihre Steuern im Wohnsitzland).

Andere Steuerabkommen (Frankreich-Belgien, Frankreich-Deutschland) besagen, dass Grenzgänger (die nicht den Status eines Grenzgängers im steuerlichen Sinne haben) ihre Steuern in den jeweiligen Ländern anteilig für die in jedem Land gearbeitete Zeit zahlen.

Das Abkommen zwischen den Ländern, das Mitte März 2020 eingeführt wurde, sieht vor, dass Tage, an denen im Wohnsitzland im Telearbeitsverhältnis gearbeitet wird, keine Auswirkungen auf die Besteuerung haben.

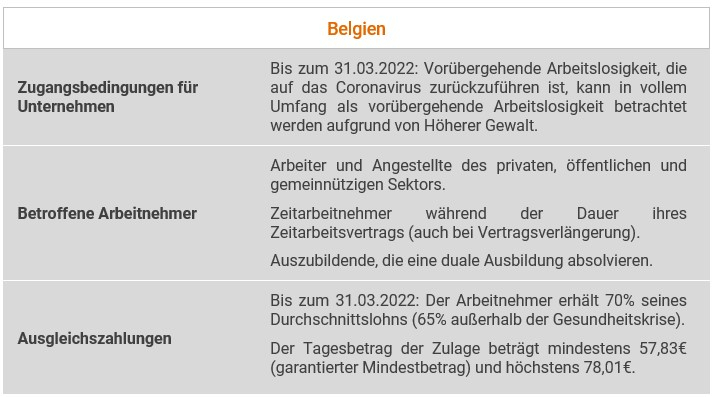

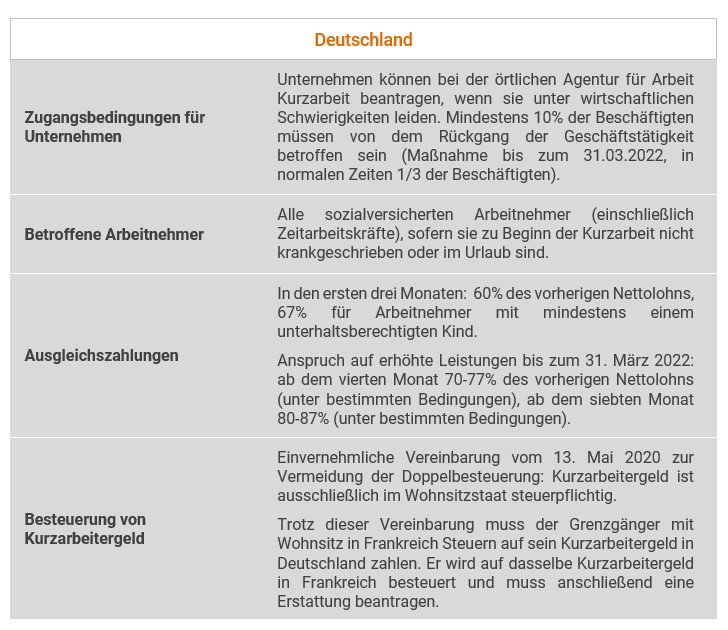

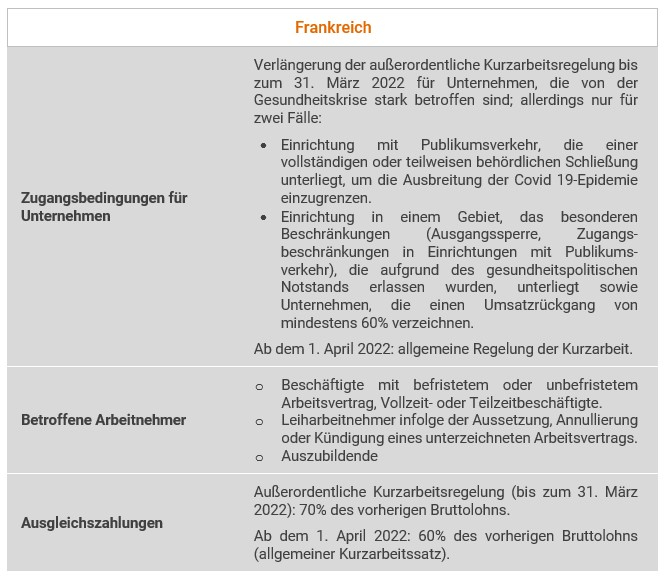

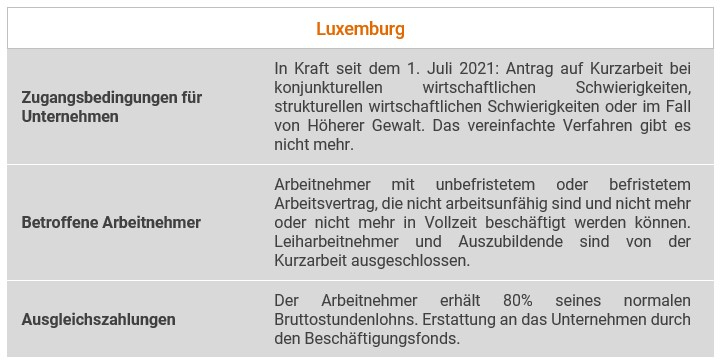

Kurzarbeit in der Großregion

Ab Mitte März 2020 wurde die Inanspruchnahme der Kurzarbeit in allen Staaten der Großregion vereinfacht, damit jedes Unternehmen, das diese beantragt, davon profitieren kann. In erster Linie waren davon Unternehmen betroffen, deren Schließung durch die Regierungen angeordnet worden war (Gaststätten, nicht der Grundversorgung dienende Geschäfte), sowie Unternehmen mit einem starken Rückgang ihrer Aktivität, z. B. im Bereich Verkehr, Logistik, Bauwesen, Industrie (mit Einstellung der Arbeit an einigen Produktionsstätten, insbesondere in der luxemburgischen Stahlindustrie). Für die Zeit der Kurzarbeit erhalten die Unternehmen eine staatliche Hilfe, die ihnen erlaubt, die Arbeitnehmer, die gezwungen sind zuhause zu bleiben, zu bezahlen.

Aufgrund der Gesundheitskrise wurde der Zugang zur Kurzarbeit in allen Teilregionen erleichtert, mit vereinfachten Verfahren und einer Erweiterung des Kreises der Berechtigten. Zeitarbeiter, die außerhalb dieses besonderen Falls keinen Zugang zur Kurzarbeit haben, konnten diese nun in Anspruch nehmen, wenn sie sich im Einsatz befanden, ebenso Auszubildende. In Deutschland scheint die Kurzarbeit für Auszubildende aus Toleranzgründen möglich. Das Berufsbildungsgesetz sieht hierzu zwar vor, dass bei Herunterfahren der Produktion eines Betriebs die Auszubildenden dennoch in den Betrieb kommen müssen, damit die Kontinuität ihrer Ausbildung gewahrt bleibt. Die Gesundheitskrise stellt jedoch einen Fall höherer Gewalt dar und die Auszubildenden hatten Anspruch auf eine Fortzahlung ihres Lohns, jedoch nur für die begrenzte Dauer von 6 Monaten.

In allen Teilregionen geht Kurzarbeit mit Lohneinbußen einher, denn für die Zeit in Kurzarbeit erhält der Arbeitnehmer nur einen prozentualen Anteil seines Referenzlohns. Deutschland hat ab Juni 2020 den Betrag der Ausgleichszahlungen für Arbeitnehmer, die sich seit Beginn der Pandemie in Kurzarbeit befinden, erhöht.

Trotz einer im Mai 2020 geschlossenen Vereinbarung zwischen Deutschland und Frankreich wird das deutsche Kurzarbeitergeld weiterhin in Deutschland besteuert. Grenzgänger, die in Frankreich steuerpflichtig sind, müssen die französische Steuer zahlen, ehe sie beim deutschen Finanzamt eine Rückerstattung beantragen können. Diese Situation führt zu einer zusätzlichen Herabsetzung des Kurzarbeitergelds.

Hintergrundinformationen: Task Force Grenzgänger 3.0

Die Task Force Grenzgänger 3.0 bearbeitet die Frage der Doppelbesteuerung von Entgeltersatzleistungen von Grenzgängern, die in Frankreich wohnen und in Deutschland arbeiten, und veröffentlicht regelmäßig eine aktualisierte Zusammenfassung der neuesten juristischen Entwicklungen.